Стоит ли при элеваторах внедрять переработку?

Стоит ли при элеваторах внедрять переработку?

Времена, когда элеваторы зарабатывали только на своих услугах — приемке, подработке хранении и отгрузке — ушли в прошлое. На одних услугах выжить сложно. Сегодня предприятиям приходится думать, как сделать элеватор, который не входит в структуру какого-либо агрохолдинга и не работает с зерном собственных компаний, рентабельным? Некоторые предприятия пытаются получить дополнительную прибыль за счет переработки. Но насколько выгодно ею заниматься, и есть ли перспективы у этой ниши? Об этом на конференции «Элеватор Плюс» рассуждал аналитик «АПК-Информ» Андрей Купченко.

Кому продавать?

Стоит или не стоит сейчас на элеваторах внедрять переработку? Этот простой вопрос можно разложить на два еще более простых. Из чего делать продукт, и кому продавать?

Казалось бы, условия способствуют — почти «тепличные». Проблем с оборудованием и техникой нет. Выбирай — не хочу: на любой вкус, любые деньги, на любые технологии и любой продукт.

Кадры, если хорошо поискать, не сложно найти. Если не найти, можно обучить. К тому же, даже инвестиции иногда заходят и можно выбрать хорошее предложение с компенсацией и т.д. и т.п.

Однако, сопутствующий бизнес по переработке зерна при элеваторном комплексе, скорее всего, будет сведен к «нулю», учитывая несбалансированность зернового сегмента на украинском рынке.

«Есть большой профицит одних культур, которые не знаем куда девать, и дефицит других, когда переработчики не знают, где взять качественное сырье»

Кроме того, по его словам, для украинского рынка характерно также и снижение внутреннего потребления продуктов переработки зерновых культур.

«Как не прискорбно, но мы вынуждены констатировать, что численность населения снижается и спрос, соответственно, падает. Поэтому и культура потребления меняется. И это тоже влияет на спрос продуктов переработки»

С другой стороны, желающим выйти на внешний рынок, нужно учесть, что там, практически, все «ниши» заняты. Желающих экспортировать продукцию и получать валютную выручку очень много. Доминирует высокий уровень конкуренции, как на экспортном рынке за сбыт, так и внутреннем — за сырье.

«Страны, которые импортируют, могут вводить нетарифные регулирования. К примеру, говорят: мне у вас не понравилось содержание такого-то пестицида или там еще что-то. Это потому, что они хотят просто снизить цену. Это касается как сырья, так и готовой продукции»

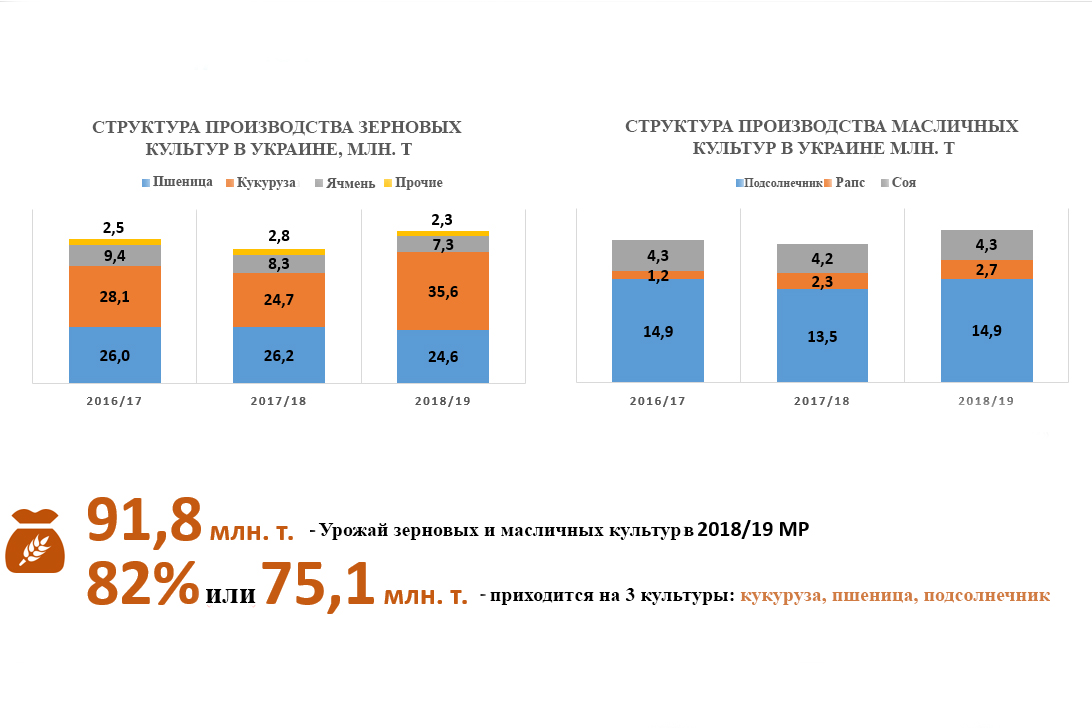

Учитывая объемы производства, по сути, у нас рынок трех культур — это кукуруза, пшеница и подсолнечник. Ячмень тоже уже медленно, но уверенно уходит в разряд «нишевых». Сказывается риск монопольного рынка.

«Большая часть ячменя уходит в Саудовскую Аравию, которая, следуя примеру того же Китая, переходя из ячменя на кукурузу в кормопроизводстве, снижает объемы закупок. Как результат, монопольный рынок утерян. Продавать некуда. Цены нет. Хотя в этом сезоне было неплохо по ячменю — иногда он торговался даже дороже продовольственной пшеницы, но, тем не менее, результат мы видим — сокращение производства и сокращение посевных площадей»

Кроме того, что характерно для текущего сезона и предыдущего — это очень глобальное влияние таких факторов, как торговые войны между Китаем и США. Вроде бы, где-то они между собой воюют, но на ценах в Украине это очень быстро и очень существенно сказывается. Поэтому это тоже нужно учитывать.

Сколько нужно сырья для внутренней переработки?

Если мы посмотрим структуру урожая рекордного 2018 года, он был хороший, особенно для поздних культур — для подсолнечника и для кукурузы. По сути, Украина приближается к заветной цифре в 100 млн тонн, которая звучит из уст правительства. Но, сколько из всего выращенного зерна — качественного и пригодного для переработки, это остается вопросом.

«Вопрос наличия качественного сырья все острее и острее с каждым годом. Если посмотреть по пшенице, нужно — 9,3 млн т, производим — 24 млн т, казалось бы, никаких проблем. Соотношение: несколько сезонов подряд, приблизительно, 50 на 50 — это фураж и «продоволка», 40 на 60 — в разных комбинациях, это где-то половина, то есть 10 млн т «продоволки» наскрести можно. Но, когда эта пшеница приходит к мукомолам, то с этих 10 млн т, если наберется 4 млн т хорошей продовольственной пшеницы, из которой можно сделать хорошую муку, то это будет хороший год. То есть сырье как бы есть, но его нет. И так по многим культурам. По овсу та же ситуация»

Что касается других культур, как отмечает эксперт, подсолнечник почти полностью перерабатывается внутри страны. Только несколько десятков тысяч экспортируется. По кукурузе — всего четверть, но, практически, это кормовое потребление.

«Для мукомольного производства нам надо где-то 3 млн т. В текущих условиях — это по официальное производство, по факту, конечно же, больше. Кукуруза, практически, вся идет на кормопроизводство. Основные потребители — это предприятия, занимающиеся производством кормов. Но и здесь есть определенный нюанс. Многие из этих предприятий, сырье делают для себя сами, то есть замыкают полный цикл — от производства сырья до готовой мясной продукции и ее экспорта. Поэтому вклиниваться в этот рынок тоже достаточно сложно. Я имею ввиду — рынок кормов»

Из продуктов переработки в Украине сейчас доминирует производство муки. Небольшая часть, порядка — 300-350 тысяч тонн — это крупы. Этим покрывается и внутренний спрос полностью, и поставки на экспорт. Вот, в принципе, и все продукты переработки зерна.

По муке. Если рассматривать в разрезе элеваторов, переработка пшеничной муки проще по технологии. Но рынок, по большому счету, перенасыщен этой продукцией. Объемы внутреннего потребления с каждым годом все ниже и ниже. Население меньше покупает, меньше готовят в домашних условиях мучные продукты, потому что, в принципе, все есть в магазине, можно пойти, купить свежую выпечку без проблем.

Производство «нишевых» сортов муки: ржаной, кукурузной, рисовой — «плавающее», зависит от рынка, вклиниваться в который достаточно сложно.

Половина производства муки сосредоточено всего в пяти областях. Лидирует Киевская область, и она — единственная из лидеров, у которой был прирост по 2018-2019 маркетинговому году.

По остальным крупным производителям идет снижение. А снижение — это как раз тот риск монопольного рынка сбыта и риск сокращения экспорта.

Как отмечает Андрей Купченко, у нас есть лишь несколько предприятий, которые покрывают весь спрос украинского рынка по муке. Если их загрузить на полную, дать качественное сырье, они полностью покроют потребности Украины. И еще немножко останется для экспорта.

Сегодня в Сетях появилось много рекламы маленьких пекарен. Но какая туда попадает мука, это большой вопрос. Кто-то может закупать муку, которую закупают крупные предприятия, но может попадать туда и мука из «серого» рынка. А «серый» рынок, по подсчетам, где-то порядка 30% от того объема, который показан официально.

Есть еще производство макаронных и кондитерских изделий, но объемы здесь несущественные по сравнению с хлебом. «Кондитерка» в три раза меньше, «макаронка» — в десять раз меньше.

Стоимость оборудования

Стоимость оборудования для предприятия переработки с монтажом — до $6,5 млн. Чтобы такое предприятие не было убыточным, по подсчетам эксперта, нужно перерабатывать от 15 до 30 тысяч тонн зерна в год. Как минимум. Если меньше, проект не окупается.

«Но это, скорее, приятное исключение из тех правил и рыночных реалий, которые мы можем наблюдать на сегодняшний день»

Переработка зерна на элеваторах будет прибыльной только при наличии собственной сырьевой базы и надежных каналов сбыта готовой продукции.

«Отвечая на вопрос: стоит или не стоит сейчас при элеваторах, на существующих предприятиях, внедрять переработку, я бы сказал, — «да», но при условии, если есть свое сырье с гарантированным качеством и есть гарантированный рынок сбыта»

Петр Олейник, Elevatorist.com

АгроЕкспедиції

АгроЕкспедиції  Кабінет

Кабінет